更新日: / 公開日:2019.03.05

金融機関のホームページをみると、カードローンの金利について「年○○%~△△%」といった表示をよく見かけます。カードローンに限らず、ローン金利はこのように〝幅〟を持った表示が一般的です。

この記事では、実際にはどのように金利が適用されているのか、カードローンを例に解説していきます。

ローンの金利は、ローンの種類や提供する金融機関によってさまざまですが、金融機関が自由に決めているわけではありません。すべてのローンの金利は、「利息制限法」という法律によって決められています。正確にいうと、ローンの金利の上限となる「上限金利」が利息制限法によって設定されているのです。

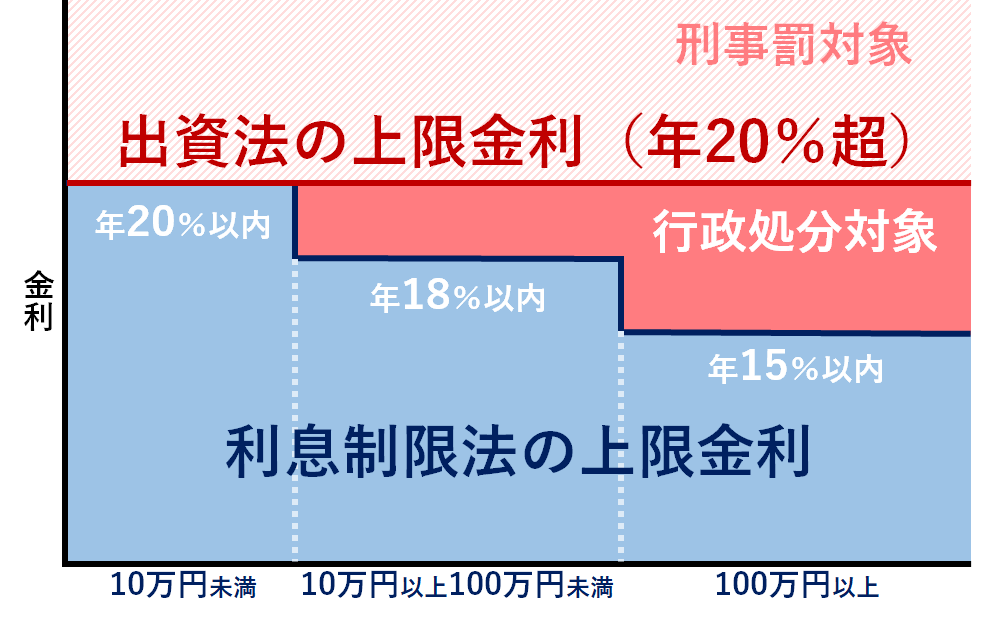

上限金利は、融資金額に応じて設定されており、元本が10万円未満の場合は20%、10万円~100万円未満は18%、100万円以上では15%となっています。したがって、100万円以上の借り入れをする際、最高でも金利は15%になります。

そして、利息制限法では、上限金利を超える金利のローン契約が結ばれた場合、その超えた分の金利は無効となり、貸付人は行政処分の対象になる、と定められています。例えば、100万円以上の借り入れで金利が20%に設定されたとすると、15%を超えた5%分の金利は無効、つまり支払わなくてよいことになります。

なお、出資法の上限金利である20%を超える金利のローン契約が結ばれた場合、貸付人は刑事罰の対象となる、と定められています。

図:利息制限法で定められた上限金利

※著者が作成

現在、提供されているカードローンの金利を具体的にみてみましょう。あるメガバンクのホームページには、「金利 年1.8%~14.6% 利用限度額10万円~500万円」と記載されています。適用される金利は借入金額によって変わり、借入金額は以下のように5つの価格帯に分けられています(数字はいずれも2023年12月時点のもの。以下同じ)。

利用限度額ごとに適用される金利に幅があり、例えば借入金額100万円以下では「年13.6%~年14.6%」となっています。そして、実際の適用金利は、年収や勤続年数といった「信用力」や、借入実績などによって変わります。(金融機関によっては、「年○○%~△△%」という表示ではなく、一つの金利だけを表示しています)。

さらに別の例として、上記のメガバンクのグループ会社である消費者金融のカードローンの金利を見てみましょう。カードローンは「年3.0%~18.0% 融資額最高800万円」と表記されています。借入金額は4つに分けられ、それぞれの適用金利は以下のとおり表示されています(ホームページには「利用限度額」ではなく「契約極度額」と表示されていますが意味は同じです)。

すべての金利が上限金利以下に設定されており、例えば、利用限度額1万円~99万円で18%が適用されたときは、「10万円~100万円未満の上限金利18%」に合致しています。銀行も消費者金融も共通していることは、例えば「年3.0%~18.0%」と表示されている場合、最低金利は最大の利用限度額に適用され、最高金利(=18.0%)は最小の利用限度額に適用されます。

実際の適用金利は、金融機関が信用力を審査して決定することは前述しましたが、そもそも利用限度額は信用力に応じて決まります。ローンを申し込めば、誰でも最大の限度額を借りられるわけではありません。特に、初めてローンを利用するときは、最小の限度額が設定されて、高めのローン金利が適用される傾向にあります。

ローンを遅れずに返済しているという利用実績が増えていくにしたがって、利用限度額は増額され、それとともに、同じ限度額でも低い金利が適用されるようになります。これは、カードローンのような無担保ローンでは一般的なことといえるでしょう。

一方で、不動産担保ローンのような有担保ローンの場合、借りる人の信用力に加えて、担保不動産の価値が審査対象となります。不動産の価値が高ければ、初めてローンを申し込んだ場合でも、利用限度額は高く設定され、低金利での融資が受けられる可能性があります。

不動産担保ローンを含めた有担保ローンは、提供する金融機関がカードローンのように利用限度額ごとに金利を表示しているケースは少ないですが、それは担保評価によって利用限度額と金利が変わるという事情によるものです。

執筆者紹介

次に読むべき記事

ローン商品の金利タイプには、大きく分けて3種類あることはご存じでしょうか。その3種類とは「固定型」「変動型」「固定期間選択型」です。住宅ローンを利用する時など、昨今の低金利環境下では、「変動...